华尔街本篇文章5213字,读完约13分钟

北京和众汇富:牙科行业目前的两大现状

牙科

牙疼不是病,疼起来真要命。种颗牙往往就1万起步,为什么会这么贵?本期我们就来一起看下俗称“金眼银牙”的牙科。

牙科行业的研究可以分为医疗设备、高值耗材和连锁机构3个赛道,值得看的上市公司也不多,目前只有4家:美亚光电、正海生物、国瓷材料、通策医疗。因为每个赛道的竞争格局都不同,且听我们一一道来。

一、行业总体概况和驱动逻辑

牙科治疗主要有4项业务:正畸、种植、牙齿美白、儿童齿科。后面3种字面意思都很容易理解,而第1个正畸,就是指的通过配带金属托槽、隐形托槽等矫正装置,来达到牙齿整齐美观的效果,大家有时也能看到个别小朋友在用。

牙科相比眼科,有些项目是持续性消费的,并非一次就能完成诊疗,往往需要在1-2年内不断接受牙医治疗,循环消费水平较高;而且部分项目价格较高,属于非医保可选消费。想要了解更多可以关注和众汇富网站https://www.hzhfzx.com/product/productpc

1. 这个行业目前有两大现状:老龄化龋齿严重,以及治疗率较低。

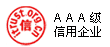

现状一:国内人口老龄化加剧,龋齿数量倍增。据统计,我国55-64岁和65-74岁年龄段人口平均龋齿数量分别为8.69和13.33,较壮年时期显著翻倍,再加上老龄化逐步加剧,带来的医疗需求越来越大。

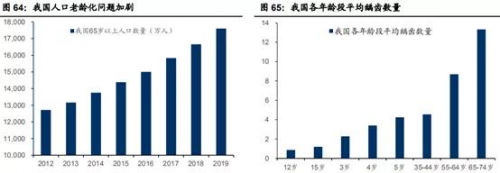

如果以美国为参照的话,当老龄化开始处于加速阶段时,牙科消费的增长也是很快的:

现状二:国内口腔医疗治疗率低,需求增长空间大,可以看以下3组数据。

(1)目前我国儿童龋齿治疗率在4.1%-16.5%,处于较低水平;

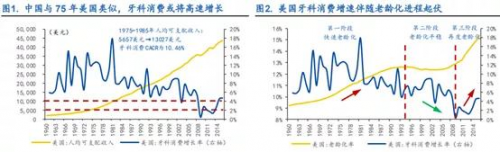

(2)2017年我国百万人拥有口腔医生数量仅为155人,是欧美国家的1/3;

(3)从种植牙数量看,2019年我国种植牙消费量仅占到全球的1%,同期北美为28%,国内增长空间巨大。

2. 整个口腔医疗目前也有2个主要的发展驱动逻辑。

驱动因素一:政策重视口腔医疗健康,鼓励民营办医等发展。

驱动因素二:伴随国民收入增加,口腔医疗重视程度和支付能力增强,有能力有意愿为追求更好的生活质量而消费。

比如说正畸市场,国内需要正畸治疗的人群占比高达72%,但是实际接受正畸治疗的人群却占比很低,其中仅有15.4%的人接受过治疗;接受正畸治疗的人群中,隐性正畸的人数占比则更低,2015年仅4%,因为隐性正畸的费用高很多。

收入是制约正畸市场发展的最核心因素:过去功能性质的牙科疾病都没有引起居民足够的重视(牙疼不是病),美观性质的牙齿正畸更无从谈起;未来居民收入提升,一口美观整齐的牙齿或成为年轻人的新风尚,刺激正畸市场。

介绍完行业总体情况,下面我们就逐一看下这3个赛道的情况:连锁机构、医疗设备和高值耗材。

二、牙科连锁:门楷低,做大难

牙科连锁医院主要分为以下3类:

(1)个人诊所:投资门槛低,是牙科医生最为普遍的执业模式,国内私人诊所已达10万家,就诊量占比约40%~45%。

(2)民营口腔专科医院:2010-2016年间高速发展,从140家增长至400多家;而公立的口腔专科医院数量变化相对较小。

(3)全国性牙科连锁诊所:比如佳美口腔、拜博口腔和美维口腔等,都在尝试不同的连锁模式,未来几年行业格局可能逐步明晰。

与眼科等领域横向对比的话,牙科连锁门槛相对较低:单店投资一般在200-500万元间,小型诊所(5张床位以内)不到100万:

虽然门槛不高,但是要想诞生像爱尔那样的龙头,还是有难度的,关键的一点,就是对医生的依赖度相对要高,下面我们具体来看:

(1)医师个体性强:中美医师执业形态以小诊所、个人诊所为主。当医院不能提高医师收入、降低执业成本时,牙科医生更倾向于独立执业,而非挂靠于医院体系之内。

牙科业务大多属于非医保项目,不需要跨科室、大规模团队合作,同时个体诊所的投资门槛较低,所以具备行医经验、稳定客户群和初始资本的牙科医师,独立执业可以不受限于医院薪酬体制,获得更高报酬。据统计,国内个人诊所数量占比达42%,在个人诊所就医的人数占比达20%,这个比例和美国差不多。

(2)牙科服务周期长、客户粘性强。前面提到过,牙科属于持续性消费项目,有时1个病要前前后后看1-2年,患者往往与医生建立稳定的纽带,这就导致虽然品牌口碑需要一定时间建立,但是一旦建立起来,其他竞争者较难通过连锁扩张、大规模营销等手段进行壁垒突破,牙科业态不具有显著的规模壁垒。消费者跟着牙科医生走,牙科医生个体执业收入高,因此连锁品牌难以通过合理价格获得医生加盟,因此也难以快速获得客流、实现盈利。

最后,我们来看下行业内规模较大的玩家:

其中只有通策医疗是上市公司,而且模式也比较特别,不是常见的口腔连锁模式,而是“总院+分院”的模式。目前主要包括杭州口腔医院、宁波口腔医院、存济口腔医院,其中杭州口腔分院有13家门诊和牙科医院。存济口腔医院是通策医疗近年来主要发展的品牌,目前正在布局全国核心省会城市。

这种模式的优点就是,通过总院输出技术和品牌,分院在成立初期客流有保证,医院和患者的关系相对密切;

缺点就是自建医院成本较高,扩张慢,难以适应“跑马圈地”的快速扩张环境。

三、医疗设备:中低端市场已开始突破

在数字化趋势下,口腔CT(ConeBeamCT,简称CBCT)是行业的核心设备,替代全景机和传统CT是大趋势。因为牙科高速发展的核心业务是正畸和种植,都需要对口腔内部进行精确的三维建模,描绘清楚口腔内血管位置和牙颌骨厚度,因此随着正畸和种植业务渗透率提升,口腔诊所未来离不开CBCT。

下面是两种技术的对比图,明显CBCT效果更好哈:

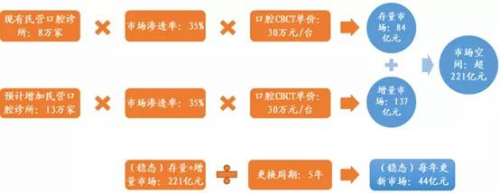

券商参照日本和台湾的渗透率,测算出市场空间大约在260亿左右,其中包括新增和替换需求,下面是测算的过程:

目前市场的高端品牌依然被进口产品占领:

(1)进口高端品牌主要针对公立医院,价格往往百万元以上,成像质量最高。

(2)进口中端品牌主要针对民营市场,价格30-50万元,成像质量不如欧美大牌。

(3)国产高端品牌包括美亚光电和北京朗视,主要针对民营市场,价格28-35万元,成像质量接近日韩品牌。

(4)国产低端品牌包括菲森、博恩登特、优医基等,针对民营市场,价格20-30万元,成像质量较低。

行业内唯一的上市公司--美亚光电,在个体诊所中品牌口碑良好,组织了各类口腔设备展会,为经销商和客户提供集中采购和团购优惠。因为CBCT用户粘性极强,售后服务是最核心竞争力,专用设备一旦停工会损失较大,地方经销商无法解决售后问题,因此对于企业响应度的要求极高。美亚是唯一一个承诺24小时回应、48小时上门的CBCT供应商,整体售后团队有300多人。

下面是美亚在销售的一款CBCT产品图:

另外,美亚正在研究椅旁修复系统,该系统包括口内扫描仪、CAD设计系统、CAM切削系统,辅助医生实现口腔疾病快速治疗。因为不论是公立口腔医院还是民营口腔诊所,配备口腔CBCT进行辅助诊断时,通常都会配套使用椅旁修复系统进行辅助治疗。但由于“翻台率”的差异,一家诊所只需要配一台CBCT,但一个医生就需要配一套椅旁,市场空间是CBCT的N倍,按照最保守的2倍来计算,大约也在450亿元左右。所以可以预见,椅旁修复系统未来的盈利曲线可能会更陡峭。

公司的椅旁修复系统长这个样子:

不过有一点需要说明的是,美亚业务中,CBCT只是近几年才研究出来并上市销售,在公司业务构成中占比4成左右,公司业务大头是传统的色选机,就是利用光电探测技术将异色颗粒自动分拣出来的设备,比如用于大米、茶叶、矿石等等。公司虽然在这个领域是龙头,但市场饱和,增长缓慢,没有太多看点,更多是产生稳定现金流的作用。下面是公司过去几年整体的收入和利润增速:

四、高值耗材:发展快,但尚未掌握核心环节

先看下上万块钱的种植牙技术,这是目前效果最好的缺牙修复方式。

种植牙是20世纪牙科领域最重大的成就之一。通常,种植牙系统由种植体、种植基台和牙冠组成,种植体是核心,以“骨结合”的方式固定在牙颌骨上,充当人工牙根,再通过基台与上部的牙冠连接,从而行使功能。下面是对比示意图:

之所以说种植牙效果最好,我们和其它2种修复方式比较一下,分别是活动义齿和固定义齿。

(1)活动义齿即通常所说的假牙,是利用放在剩余牙齿上的卡环及支托来稳定义齿,通过口内剩余牙齿及牙床来承担咀嚼力。优点是价格便宜、制作简单、磨除牙体组织少,缺点是异物感强、稳定性较差、咀嚼功能受限、存在口腔卫生问题等;

(2)固定义齿,即烤瓷牙,则是通过把缺失牙两边的健康牙磨小,变成“桥墩”,来架住缺失的牙齿。这种方式不需要频繁摘下清洗,咀嚼功能较强,无明显异物感。缺点是需要磨损天然牙齿,对剩余邻牙要求高;

(3)种植牙与前两种方式相比,不损伤正常牙齿,咀嚼功能类似天然牙,舒适美观,使用周期长,但手术相对复杂,费用高。

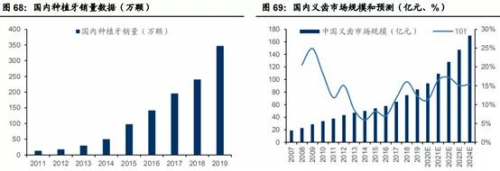

种植牙的增长潜力最大,是行业核心驱动力。2019年国内种植牙销量达到347万颗(同比+45%),近五年复合增速达到50%。假设国内人均缺牙1.5颗,国内义齿需求达到21亿颗,按此计算当前种植牙渗透率仅为0.165%,按照1%的渗透率目标计算,种植牙潜在需求超过2000万颗,按照7000元/颗计算,国内种植牙市场潜在需求规模达到1400亿元。

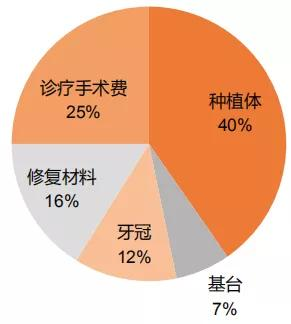

种植牙各个部分的成本占比如下图,最贵的就是种植体,但很可惜,目前种植体基本都被进口品牌占领,国内企业仍在技术跟随阶段。这部分未来如果能有国产替代的突破,相信价格会降低不少:

上图中的牙冠和修复材料,分别对应着A股2家上市公司:国瓷材料和正海生物,我们分别看下这2个细分领域。

1. 牙冠(国瓷材料):

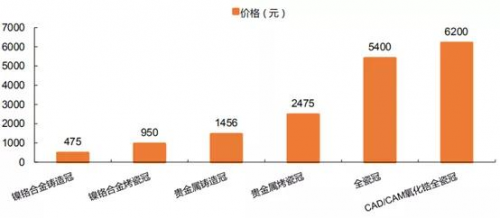

国内义齿生产企业达到5500多家,产量占全球的60%多,竞争激烈。牙冠的价格主要跟所用材料相关,常见的有金属牙冠、金属烤瓷牙冠、全瓷冠、氧化锆烤瓷牙冠等,价格依次上升。氧化锆生物相容性好于各种金属,具有良好的半透明外观、密度和强度高,虽然单价高,但使用寿命长,是目前最好的牙冠材料。下面是北大口腔的牙冠收费:

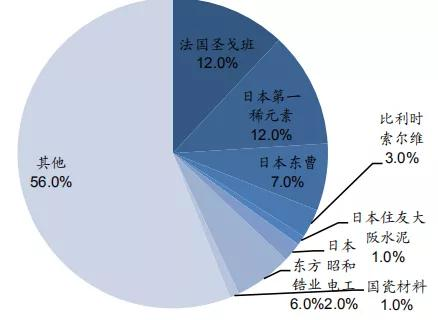

国瓷材料就是这个领域的小玩家,市场份额占比大约在1%:

不过要注意,国瓷材料总共有4大类业务:电子材料、催化材料、生物医疗和其他材料,上面说的氧化锆材料属于生物医疗板块,大约占公司利润的1/3。当然,另外2个板块:电子材料和催化材料也都有些看点,所以,如果对这家公司感兴趣,需要更全面的来看。

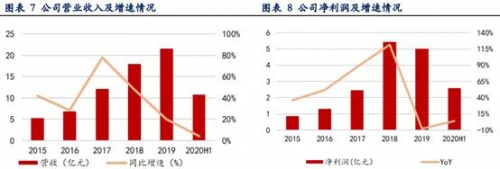

下面是公司整体的收入和利润增速情况:

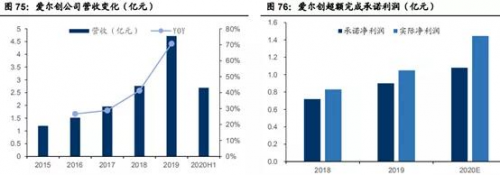

公司的生物医疗材料板块,具体的运营主体是子公司深圳爱尔创,在2018年被公司全资收购。爱尔创的营收从2015年的1.2亿增长至2019年的4.72亿元,19年营收增速高达71%。18-19年爱尔创都超额完成了承诺业绩,18年净利润0.83亿元(承诺0.72亿),19年完成1.05亿元(承诺0.9亿元),2020承诺1.08亿元,上半年已经完成0.72亿,全年大概率也将完成承诺业绩。整体毛利率也很高,达到66.5%。

2. 修复材料(正海生物)

骨量不足是制约种植牙修复的难题之一。种植牙修复需将种植体植入牙槽骨,若骨量不足,则种植体无法固定,大幅降低种植牙成功率。据调查,我国55-64岁年龄段有64%的人可能出现骨量不足的情况。

常见的骨缺损修复方式主要有两种,一种是自体骨移植,一种是人工骨修复。随着生物再生材料的使用,人工植入效果越来越接近自体骨,已成为主流修复方式。一般在人工骨植入后,需要在表面覆盖一层口腔修复膜,为新骨形成提供屏障,同时促进生长。

A股上市公司正海生物就涉及上面提到的口腔修复膜和骨修复材料两个领域,收入增速分别在21%和33%左右,增速还是比较快的。

以骨修复材料为例,进口品牌盖氏凭借优秀的产品特性占据了70%的市场份额,正海生物占比在10%,出厂价在900元左右,价格较盖氏低10%-20%。由于种植修复材料与种植牙数量高度相关,参考种植牙渗透率空间,未来修复材料市场有望达到120亿元以上。

同样需要注意的是,口腔修复膜和骨修复材料合起来占公司营收大概一半左右,还有另一半的业务是生物膜,主要用于大脑、子宫等,不属于本文介绍的范围,就不详细展开了。

最后小结一下:

牙科的介绍就到这里了,相信大家也有种感觉,虽然市场很大,人们也越来越重视,但竞争格局相对眼科确实稍差一些,比如连锁机构方面就很难产生全国性的龙头;设备和材料方面,只在中低端产品或非核心技术方面有所突破,竞争力还不是很强,而且该部分业务往往只占公司业务的一部分。

所以,前面介绍的4家上市公司:美亚光电、正海生物、国瓷材料、通策医疗,还谈不上称为中国的核心资产,但相对来说也算值得研究的标的,感兴趣的话需要密切跟踪发展情况。

文中任何观点和建议不构成对证券买卖投资建议。在任何情况下,和众汇富不对任何投资做出任何形式的担保或承诺。股市有风险,投资需谨慎!