华尔街本篇文章1905字,读完约5分钟

靠发股份做跨国并购,预计商誉激增近两倍,楚天科技是否太心急?

就在今年6月8日,楚天科技拟以6亿元收购楚天资管66.25%的股权,间接持有德国ROMACO 97.37%的股份,而早在2017年楚天科技就耗资11个亿并购德国ROMACO 75.1%的股权,创下中国制药装备行业的最大并购案记录,此次操作势必将德国ROMACO纳入麾下,且预计该跨国资产于2020年或2021年整体并入上市公司。

那么,总有大动作的楚天科技这步棋下对了吗?并购的底气到底在哪?

一、品牌驱动成为公司业绩增长的关键

提起楚天科技,这是一家致力于为制药企业提供专业化、个性化制药装备解决方案的公司,2000年成立2014年成功登陆创业板,公司经过17年的发展已经成为中国装备行业的领军企业之一。近些年公司频繁扩充产品线,推动集团并购进程,目前公司产品线已经覆盖液体类、固体类等药物生产设备领域。

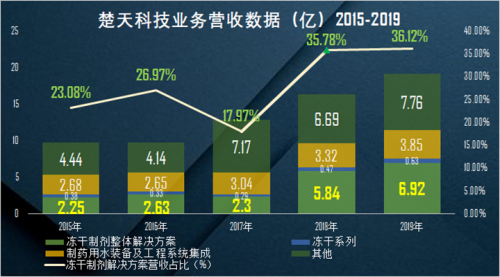

曾经业绩滑坡,现如今靠冻干制剂生产整体解决方案重新崛起,近三年营收同比增速平均为25.39%,2019年营收实现19.16亿,整体解决方案就贡献6.92亿,占比高达36.13%。

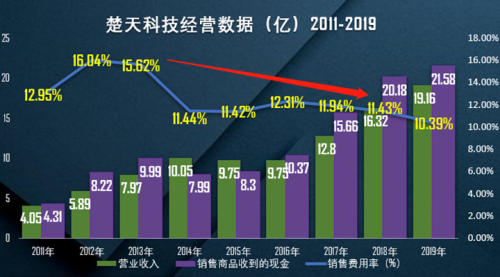

而楚天科技成为如今的行业领先企业,靠的不再是营销推广,而是品牌价值。可以说公司2014年之前的业绩增长主要通过营销推广的方式来拉动,销售费用由2011年的0.45亿激增为2014年的1.15亿,涨幅超150%,销售费用率也一路攀升,在2014年销售费用率高达15.62%,而后来随着产品竞争力的持续增强,销售费用率缓慢下滑在2019年低至10.39%。

二、研发投入是品牌建设的必要条件

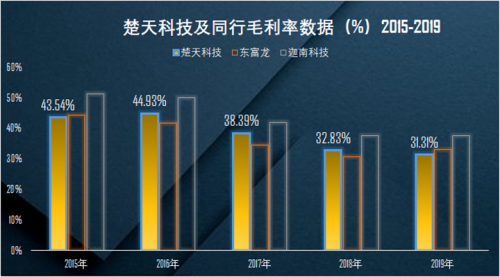

能够深挖公司护城河的必然是产品的竞争力,而反映公司核心竞争力的最直接体现便是公司的毛利率水平。

排除行业竞争造成的总体毛利率日趋下滑这个影响因素外,由于楚天科技收入来源中近四成由冻干制剂生产整体解决方案贡献,而这块核心业务恰恰是公司竞争不过东富龙(冻干设备领域龙头)的地方,所以市场遵循着业务相同强者胜的规律,这就造成了楚天科技总体毛利率水平不及东富龙。

那楚天科技是选择坐以待毙还是奋勇直追?

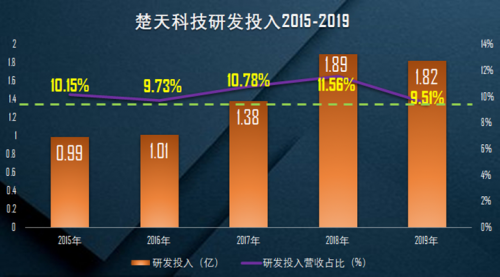

楚天科技并没有认输,虽然暂时竞争不过行业龙头东富龙,但仍然明白“打铁还需自身硬”的道理,近些年公司与德国Romaco集团(控股公司)合作打造技术互通平台,在打造产品核心竞争方面持续不断研发,虽然营收规模还不及东富龙,但近些年研发投入都高于东富龙,且营业收入占比持续维持在9%以上,而东富龙占比维持在6%左右。

和众汇富曾经写过东富龙,也明白随着行业集中度的提升行业龙头优势更加明显,但龙头也不是不可战胜的,楚天科技虽然目前“技不如人”,但一直努力运气也不会太差。

三、频繁并购或继续埋藏商誉暴雷风险

近些年,公司在资本市场上频频“亮剑”,陆续收购了楚天华通、四川设计院和德国ROMACO,同时增资的楚天飞云也于2018年成功并表,而频繁的收购必然免不了商誉的高筑。

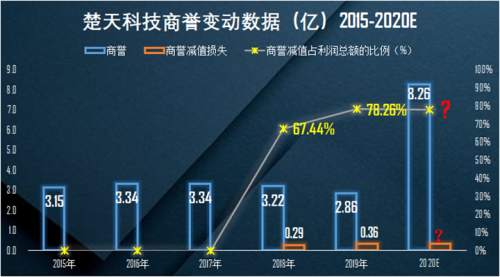

想当年,楚天科技以5.5亿并购楚天华通,本以为“强强联手”是锦上添花,但楚天华通未能完成业绩承诺,于是连续两年确认商誉减值损失,2018、2019年分别为0.29亿和0.36亿,占利润总额分别高达67.44%和78.26%。

而此次与德国ROMACO的“牵手”创下中国制药装备行业最大并购案的记录,折合成人民币总计出资14.22亿,虽然公司称此次并购是“天作之合”,没有多大商誉减值风险,但交易成功后商誉将陡增5.4亿,同比增长188%。

若未来楚天华通依然无法实现业绩承诺、全球新冠疫情对德国ROMACO冲击巨大,商誉暴雷将是常态。

而频繁并购的另一个后遗症是现金流短缺,尽管公司现金流不充裕,但依然以向楚天资管等股东发行股份及支付部分现金等方式收购楚天华通和德国ROMACO,由此2020年一季度现金流净额为-4.05亿,净利润为-0.27亿,且近些年的资产负债率持续攀升2019年高达46.28%。可见,想要做大做强、赶超东富龙的楚天科技确实有些心急,现金流短缺或成为公司未来经营的重大风险点。

四、总结

综上所述,和众汇富认为短期内楚天科技还处于积蓄力量阶段,增大研发投入力度、提升产品核心竞争力、深挖护城河才是做大做强的关键,但目前要想撼动行业老大东富龙还是有些困难。

再者目前楚天科技PE已经高达545,1倍的超高水平,短期存在炒作嫌疑,也不是一个进入的好时机,我们也不得不继续防范公司商誉暴雷以及现金流短缺的风险,但要想完成此前提出的在2025年实现200亿元的收入目标还有些不切实际。

文中任何观点和建议不构成对证券买卖投资建议。在任何情况下,和众汇富不对任何投资做出任何形式的担保或承诺。股市有风险,投资需谨慎!